Comunicado. Con base en un nuevo informe de investigación de mercado titulado “Análisis de tamaño, participación, pronóstico y tendencias del mercado de vacunas virales por forma (líquida, liofilizada), tipo (viva atenuada, ARNm, inactivada), vía de administración (intramuscular, subcutánea, oral), enfoque, indicación, empaque: pronóstico global hasta 2031”, publicado por Meticulous Research, se proyecta que el mercado de vacunas virales alcance los 64.18 mil mdd para 2031, con una CAGR del 9.3%.

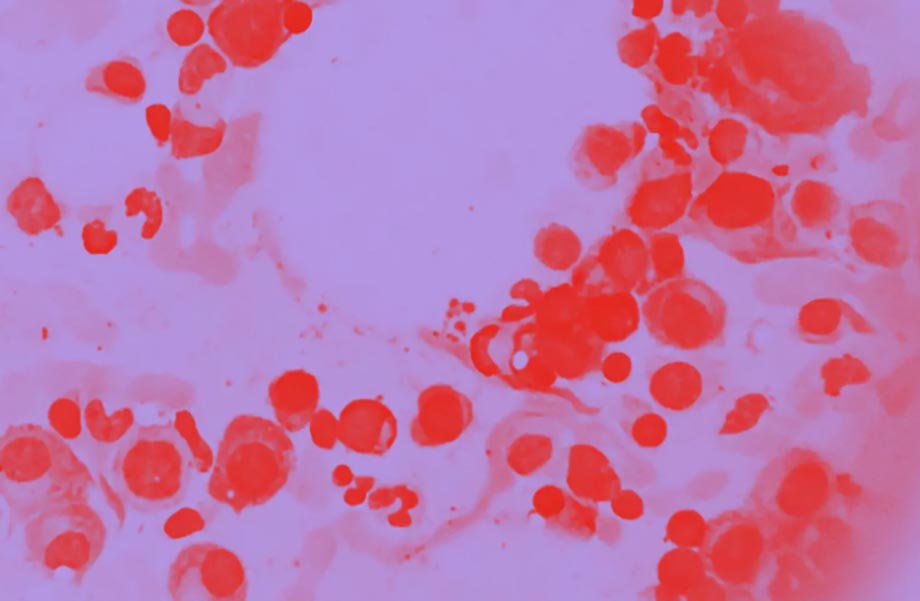

Las vacunas virales o vacunas de vectores virales utilizan un vector viral para entregar material genético al huésped y provocar una respuesta inmune para combatir o protegerse contra infecciones virales.

El crecimiento de este mercado se debe a la creciente atención de los gobiernos a los programas de inmunización, los avances tecnológicos en la administración de vacunas y el uso de vacunas inactivadas en cirugías y tratamientos. Sin embargo, los altos costos del desarrollo de vacunas y los largos plazos de fabricación de las mismas limitan el crecimiento de este mercado.

Además, se espera que la creciente atención a las vacunas terapéuticas, el uso cada vez mayor de adyuvantes en las vacunas, las perspectivas de crecimiento en los mercados emergentes y el desarrollo de congeladores de temperatura ultrabaja altamente estables y energéticamente eficientes generen oportunidades de crecimiento para los actores del mercado. Sin embargo, los retiros de productos y el acceso inadecuado a las vacunas son desafíos importantes que afectan el crecimiento del mercado.

El informe también incluye una evaluación exhaustiva de la cartera de productos y la presencia geográfica de los principales actores y las estrategias de crecimiento clave adoptadas por ellos durante los últimos tres a cuatro años. En los últimos años, el mercado de vacunas virales ha sido testigo de varios desarrollos estratégicos orgánicos e inorgánicos.

Las vacunas atenuadas vivas convencionales han demostrado ser eficaces en diversas indicaciones, como la viruela, el sarampión y la poliomielitis, en la mayoría de los casos. Sin embargo, estas vacunas suelen tener efectos secundarios, como fiebre, erupciones cutáneas e infecciones derivadas de la vacuna. Además, la producción a gran escala y los problemas relacionados con la consistencia de la vacuna plantean desafíos importantes. Para abordar estos problemas, se desarrollaron vacunas adyuvantes, que estimulan respuestas inmunitarias sólidas.

Hoy también publicamos las siguientes notas y más...

OMS investiga enfermedad desconocida que ha causado muertes en República Democrática del Congo